La emisión de empréstitos o títulos de renta fija privada es una forma de financiación utilizada por empresas para captar fondos en el mercado. En una emisión de este tipo, la empresa ofrece títulos de deuda que pueden pagar o no cupones de forma periódica y se devolverá el principal al finalizar el periodo pactado o en distintas etapas. Uno de los elementos que puede acompañar a estos títulos de renta fija es la prima de amortización, que representa una cantidad adicional que la empresa abonará a los tenedores de los títulos al momento de reembolsar el principal.

En este breve post vamos a ver cómo hacer el cuadro de amortización de un empréstito que tiene prima de amortización. Este post es uno de una serie de artículos en los que trataremos de forma detallada el mundo de los empréstitos y algunas de sus condiciones.

¿Qué es la prima de amortización?

La prima de amortización es un incentivo adicional ofrecido al tenedor del título al momento de la amortización (devolución) del principal. Este importe adicional tiene el objetivo de hacer más atractiva la emisión de deuda, compensando a los inversores por el riesgo de crédito y otros factores asociados con la inversión en títulos de renta fija de una empresa privada.

Por ejemplo, si un título tiene un valor nominal de 1.000 euros y una prima de amortización del 5%, al momento de amortizar dicho título, el inversor recibiría 1.050 euros en lugar de los 1.000 euros nominales.

Esta prima de amortización será además sumada a los intereses generados por el título. Por ejemplo, si se emite el mismo nominal mencionado anteriormente con unos intereses o cupones del 7%. Si el título se amortiza en el primer año el inversor recibirá 1.000 * 0,07 = 70€ de intereses y 1.000 * 0,05 = 50€ de prima de amortización. Por tanto, en el momento de amortización el inversor recibirá 1.000 + 70 + 50 = 1.120€.

¿Quieres aprender contabilidad sin complicaciones?

Con este Ebook práctico aprenderás desde cero las bases de la contabilidad financiera.

✅ 45 ejercicios resueltos paso a paso

✅ Explicaciones claras y fáciles de entender

Todo esto por menos de 10€. ☕️

💡 Empieza ahora y descubre lo sencillo que puede ser entender la contabilidad.

Ejemplo práctico de una emisión de empréstitos con prima de amortización

La empresa XNL decide emitir un empréstito con las siguientes características:

- Valor Nominal = 50€

- Títulos Emitidos = 1.000.000

- Interés pagadero anualmente en forma de cupones = 7%

- Prima de Amortización = 2%

- Duración del empréstito = 4 años.

- Método de amortización = Por sorteo, todos los años la misma cantidad de títulos.

Realice el cuadro de amortización de dicho empréstito y comente el resultado.

Solución ejemplo práctico de una emisión de empréstitos con prima de amortización

Para la correcta resolución del ejercicio formularemos la siguiente tabla:

Una vez hemos construido esta tabla vamos a comentar las columnas y como debemos de calcularlas:

Tít. Amortizados

Es el número de títulos que la empresa amortiza anualmente, en este caso, el ejemplo nos dice que la empresa decide amortizar todos los años el mismo número de títulos, por tanto, sabemos que cada año la empresa amortizará 1.000.000/4 = 250.000 títulos.

Tít. Pendientes de Amortizar

En este caso el número de títulos pendientes de amortizar será la diferencia de los títulos emitidos y los títulos ya amortizados que hemos representado en la columna anterior. Para el año 1 será por tanto 1.000.000 – 250.000 = 750.000 títulos pendientes de amortizar.

Capital Pendiente

Será el capital que la empresa todavía debe de devolver a los inversores. Este se calculará por la multiplicación de los títulos pendientes del año en curso por su Valor Nominal. Para el primer año será 750.000 títulos pendientes de amortizar * 50€ de Valor Nominal = 37.500.000€

Amortización Nominal

Esta columna puede denominarse así o devolución del nominal o capital devuelto… Al fin y al cabo, representa la cantidad que vamos a devolver a los accionistas en función del Valor Nominal y los títulos que amortizamos ese año. Para el primer año la cuantía de esta columna será 250.000 títulos amortizados * 50€ Valor Nominal = 12.500.000€

Cupones

En este caso el empréstito paga cupones a todos los inversores independientemente de si se amortiza su título en ese año o no. Por tanto, los cupones que pagará dependerán del capital pendiente del año anterior. Para el primer año este importe será 50.000.000 * 0,07 = 3.500.000€.

Prima de Amortización

Representa el pago que vamos a efectuar a los inversores en el momento de amortización de su título. En este ejercicio, la prima de amortización es del 2% sobre el nominal, es decir 50*0,02 = 1€/Título. Como en todos los años amortizamos el mismo número de títulos, 250.000, el importe que la empresa pagará por la amortización de estos será de 1€ * 250.000 = 250.000€

Pago a Inversores

Es la suma de las tres columnas siguientes. (Amortización Nominal + Cupones + Prima de Amortización) En el primer año esta será de: 250.000 Prima + 3.500.000 Cupones + 12.500.000 Valor Nominal = 16.250.000

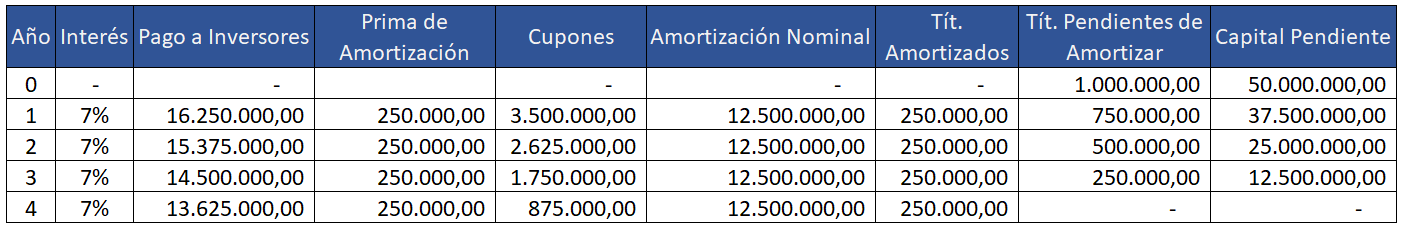

Cuadro Final con ejercicio resuelto

Una vez que hemos tratado cada una de las columnas y sabemos calcularla rellenamos el cuadro y este nos debería de quedar así.

De esta forma, sabemos que la empresa pagará en el primer año un total de 16.250.000€ a los inversores que adquirieron sus títulos.

En este caso hemos visto como hacer un cuadro de amortización de un empréstito que tiene prima de amortización, un ejemplo muy sencillo. Este tipo de operativa se realiza de forma más compleja en empresas de gran tamaño en caso de necesitar financiación. Es una práctica muy útil ya que la empresa establece las condiciones a diferencia de solicitar un préstamo a una entidad bancaria.